Una delle tradizioni più longeve della finanza moderna è che ogni anno, un sabato mattina di fine febbraio, la classe finanziaria mondiale – dai professionisti ai semplici dilettanti – si sieda per un’ora, come ha fatto negli ultimi 65 anni circa, a leggere l’ultima lettera annuale del Berkshire scritta da Warren Buffett, in cui l’uomo considerato da molti come il più grande investitore del mondo ha scritto le sue riflessioni, osservazioni, aforismi e altri pensieri che vengono analizzati attentamente per capire cosa potrebbe fare in futuro, cosa pensa dell’economia e del clima di mercato attuale o semplicemente per capire come diventare un investitore migliore.

Poiché Charlie Munger, storico partner di Buffett nel settore degli investimenti, è recentemente scomparso a pochi passi dal suo centesimo compleanno e Buffett stesso ha ormai 93 anni, ogni lettera di questo tipo potrebbe essere l’ultima, ed è per questo che, anche se il contenuto informativo e il rapporto segnale/rumore si sono fortemente diluiti nel corso dell’anno, vengono lette con la stessa ossessività di quando Buffett era nel fiore degli anni.

Il che ci porta all’ultimo rapporto annuale della Berkshire e alla lettera di accompagnamento, che con 16 pagine supera di ben sei pagine l’edizione dell’anno scorso .

Il miliardario di Omaha si affretta ad avvertire gli azionisti della Berkshire che il suo enorme conglomerato da 900 miliardi di dollari, il cui prezzo delle azioni ha appena chiuso a un nuovo massimo storico, non ha “alcuna possibilità di ottenere performance da capogiro” negli anni a venire, ed è anche il motivo per cui la cassa della società ha raggiunto un nuovo record di 167 miliardi di dollari.

Buffett ha ribadito che sono poche le operazioni in grado di offrire il tipo di impatto trasformativo che hanno avuto le acquisizioni passate, come l’acquisto delle assicurazioni Geico e National Indemnity o della ferrovia BNSF.

“In questo Paese sono rimaste solo poche aziende in grado di muovere veramente l’ago della bilancia nel Berkshire, e sono state oggetto di un’analisi infinita da parte nostra e da parte di altri.

Alcune possiamo valutarle, altre no. E, se possiamo, devono avere un prezzo interessante. Al di fuori degli Stati Uniti, non ci sono sostanzialmente candidati che rappresentino opzioni significative per l’impiego di capitale da parte di Berkshire.

Nel complesso, non abbiamo la possibilità di ottenere risultati eclatanti“, ha scritto.

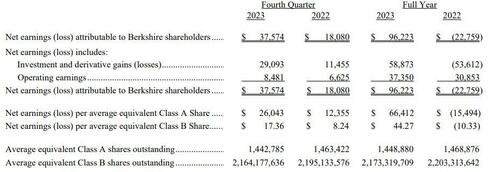

Si tratta di un problema che Buffett sta affrontando da quasi un decennio, con la crescita delle operazioni e dei livelli di liquidità della Berkshire. Tuttavia, ciò non ha impedito alla società di registrare un altro trimestre stellare: nel quarto trimestre del 2023, Berkshire ha registrato un utile netto trimestrale più che raddoppiato a 37,574 miliardi di dollari, o 26.043 dollari per azione di Classe A, rispetto ai 18,8 miliardi di dollari, o 12.355 dollari per azione, dell’anno precedente.

Naturalmente, come è noto, Buffett disprezza gli utili GAAP ed esorta gli investitori a considerare invece gli utili operativi, che non tengono conto delle fluttuazioni trimestrali degli investimenti azionari pubblici del conglomerato (ossia i guadagni/perdite non realizzati). Ecco cosa ha scritto l’anno scorso.

Gli utili GAAP sono al 100% fuorvianti se considerati su base trimestrale o addirittura annuale. Le plusvalenze sono state estremamente importanti per la Berkshire negli ultimi decenni e ci aspettiamo che siano significativamente positive anche nei decenni futuri. Ma le loro oscillazioni trimestre per trimestre, di cui i media danno regolarmente e insensatamente risalto, disinformano totalmente gli investitori.

Anche quest’anno Buffett non ha mancato di fare una puntualizzazione sugli “utili netti” e, rivolgendosi a coloro che cercano la “proverbiale linea di fondo etichettata come utili netti”, scrive che “I numeri recitano 90 miliardi di dollari per il 2021, (23 miliardi di dollari) per il 2022 e 96 miliardi di dollari per il 2023. Che cosa sta succedendo?”.

Si cerca una guida e ci viene detto che le procedure per il calcolo di questi “utili” sono promulgate da un sobrio e accreditato Financial Accounting Standards Board (“FASB”), imposte da una dedicata e laboriosa Securities and Exchange Commission (“SEC”) e verificate dai professionisti di fama mondiale di Deloitte & Touche (“D&T”). A pagina K-67, D&T non ha peli sulla lingua: “A nostro avviso, il bilancio … … presenta in modo corretto, sotto tutti gli aspetti rilevanti (corsivo mio), la situazione finanziaria della Società … … e i risultati delle sue operazioni …. . . . per ciascuno dei tre anni del periodo chiuso al 31 dicembre 2023. . . .” Così santificata, questa cifra peggiore dell’inutile, il “reddito netto”, viene rapidamente trasmessa in tutto il mondo attraverso Internet e i media. Tutte le parti credono di aver fatto il loro lavoro – e, legalmente, è così.

Noi, tuttavia, ci sentiamo a disagio. Alla Berkshire riteniamo che gli “utili” debbano essere un concetto sensato che Bertie troverà in qualche modo utile – ma solo come punto di partenza – per valutare un’azienda. Di conseguenza, Berkshire comunica a Bertie e a voi anche quelli che noi chiamiamo “utili operativi”. Ecco la storia che raccontano: 27,6 miliardi di dollari per il 2021, 30,9 miliardi di dollari per il 2022 e 37,4 miliardi di dollari per il 2023.

Tuttavia, pur criticando il trattamento GAAP dell’utile netto, ha avuto un’opinione molto più positiva della valutazione GAAP del bilancio dell’azienda:

La Berkshire ha ora – di gran lunga – il più grande patrimonio netto GAAP registrato da qualsiasi azienda americana. Un utile operativo record e un mercato azionario forte hanno portato a una cifra di fine anno di 561 miliardi di dollari. Il patrimonio netto GAAP totale delle altre 499 società dello S&P – un vero e proprio “who’s who” dell’economia americana – era di 8,9 trilioni di dollari nel 2022. (La cifra del 2023 per lo S&P non è ancora stata calcolata, ma è improbabile che superi materialmente i 9,5 trilioni di dollari).

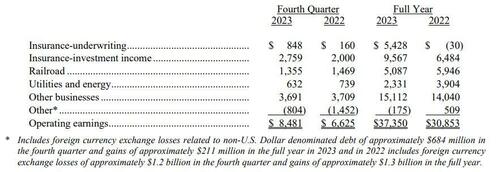

Per quanto riguarda il quarto trimestre, Berkshire ha generato un utile operativo di 8,48 miliardi di dollari, rispetto ai 6,63 miliardi di dollari dello stesso periodo dell’anno precedente, grazie all’aumento degli utili da sottoscrizione assicurativa e del reddito da investimenti, in presenza di tassi d’interesse più elevati e di un clima più mite.

Gli utili della Berkshire sono sempre tenuti sotto stretta osservazione come indicatore della salute economica degli Stati Uniti a causa dell’ampia natura delle sue attività – dalla ferrovia BNSF, a Geico e Dairy Queen. Questo rende l’azienda particolarmente suscettibile all’aumento dei tassi di interesse, che possono ridurre la domanda, e Buffett ha avvertito nel maggio dello scorso anno che gli utili della maggior parte delle sue attività sarebbero scesi nel 2023, quando si sarebbe concluso un “periodo incredibile” per l’economia statunitense.

Infatti, mentre le attività principali della società legate alle assicurazioni hanno ancora una volta ottenuto risultati migliori – gli utili derivanti dalla sottoscrizione di assicurazioni sono balzati a 848 milioni di dollari per il periodo in esame rispetto ai 160 milioni di dollari dello stesso trimestre dell’anno precedente e Geico ha registrato utili da sottoscrizione ante imposte per l’intero anno pari a 3,64 miliardi di dollari rispetto a una perdita nel 2022, dopo aver aumentato i premi e ricevuto un minor numero di sinistri – Berkshire ha notato che gli utili operativi delle sue attività ferroviarie sono scesi a 1,36 miliardi di dollari per il trimestre in esame, rispetto agli 1,47 miliardi di dollari dello stesso periodo dell’anno precedente.

Anche gli utili operativi derivanti dalle utility e dall’energia sono scesi a 632 milioni di dollari da 739 milioni di dollari.

“La nostra attività assicurativa ha ottenuto risultati eccezionali l’anno scorso, stabilendo record di vendite, di flottante e di profitti di sottoscrizione”, ha dichiarato Buffett nella lettera agli azionisti. “Abbiamo molto spazio per crescere”.

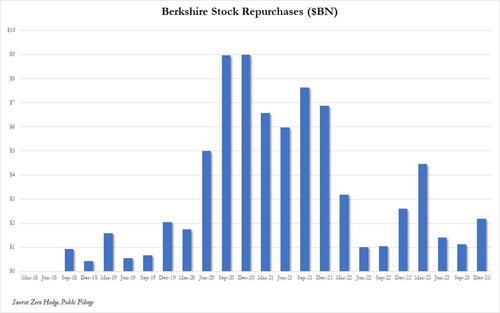

La Berkshire ha anche riacquistato 2,2 miliardi di dollari di azioni proprie nel quarto trimestre e ha aumentato i riacquisti per l’intero anno a 9,2 miliardi di dollari.

Buffett ha osservato che “la proprietà indiretta degli investitori sia di Coca Cola che di AMEX è aumentata un po’ l’anno scorso a causa dei riacquisti di azioni che abbiamo effettuato alla Berkshire”.

Tali riacquisti contribuiscono ad aumentare la vostra partecipazione in ogni asset che Berkshire possiede. A questa verità ovvia ma spesso trascurata, aggiungo la mia solita avvertenza: tutti i riacquisti di azioni dovrebbero dipendere dal prezzo. Ciò che è sensato a sconto rispetto al valore aziendale diventa stupido se fatto a premio“.

“Buffett sta osservando una mancanza di opportunità interessanti – e con l’aumento del prezzo delle azioni Berkshire, anche il riacquisto delle proprie azioni è meno interessante”, ha dichiarato a Bloomberg Jim Shanahan, analista di Edward Jones.

Leggi l’articolo completo su Zerohedge