Autore Michael Lebowitz via RealInvestmentAdvice.com,

Nel 2019, la Fed ha tagliato i tassi di interesse e riavviato il QE nonostante un’economia sana. Oggi l’inflazione è superiore all’obiettivo della Fed, la crescita economica è superiore ai trend storici e i mercati finanziari mostrano compiacimento ed esuberanza.

Eppure, la Fed parla di tagliare i tassi e ridurre il QT. L’unica motivazione che li giustifica in un simile contesto deve essere la preoccupazione per i potenziali problemi di liquidità, come suggeriscono i saldi in calo del Programma di riacquisto inverso (RRP) della Fed.

Prima di parlare dell’RRP e di ciò che potrebbe preannunciare, è bene sottolineare che una buona comprensione degli strumenti di politica della Fed è fondamentale per gli investitori.

Perché la Fed è così importante per gli investitori

Venti o trent’anni fa, erano pochi gli investitori che avevano bisogno di capire l’assetto monetario della Fed. La Fed era indubbiamente importante, ma le sue azioni non erano così seguite o impattanti come lo sono oggi. Il successo dell’investitore, che si tratti di immobili, azioni, obbligazioni o di qualsiasi altra attività finanziaria, dipende oggi dalla comprensione del funzionamento interno della Fed.

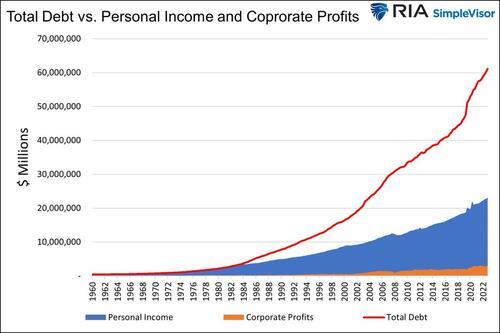

Il debito totale cresce molto più rapidamente del reddito collettivo dell’economia. Per facilitare questa divergenza e cercare di evitare problemi di liquidità, la Fed ha impiegato sempre più spesso tassi di interesse più bassi e macchinazioni di bilancio (QE).

Anche i numerosi salvataggi di banche e investitori hanno contribuito ad espandere il bilancio della Fed.

Con l’aumento della leva finanziaria del Paese, l’importanza della Fed aumenterà.

Che cos’è l’RRP?

Un’operazione di pronti contro termine, meglio nota come repo, è un prestito garantito da un titolo. Il PcR della Fed è un prestito con il quale la Fed prende in prestito denaro da operatori primari, banche, fondi del mercato monetario e imprese sponsorizzate dal governo e li presta per un giorno.

Il programma offre agli investitori del mercato monetario un luogo dove investire i fondi overnight.

Che cosa fa la RRP?

Si pensi all’RRP come all’offerta del mercato monetario per bilanciare la curva domanda-offerta di fondi overnight.

Durante la pandemia, la Fed ha acquistato da Wall Street circa 5.000 miliardi di dollari di titoli del Tesoro e di obbligazioni ipotecarie. Di conseguenza, è stata immessa una massiccia quantità di liquidità nel sistema finanziario. Poiché le banche non hanno utilizzato tutta la liquidità per fare prestiti o acquistare attività a più lungo termine, le istituzioni finanziarie hanno avuto liquidità in eccesso che è stato necessario investire nei mercati monetari. Il risultato è stato una pressione al ribasso sui rendimenti a breve termine.

La Fed ha aumentato il tasso overnight dei Fed Funds per contribuire a combattere l’inflazione. Ma con i fondi in eccesso che circolano sul mercato, raggiungere il tasso obiettivo si sarebbe rivelato difficile.

Lo stato attuale dell’RRP

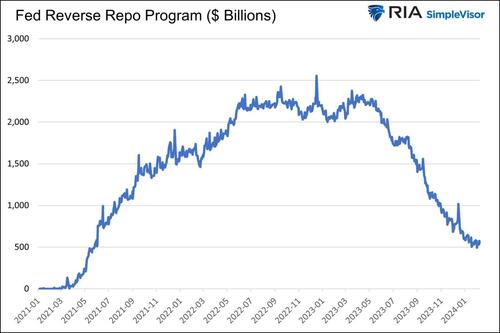

Al suo apice, lo strumento RRP ha raggiunto i 2.500 miliardi di dollari. Da allora è diminuito costantemente. Attualmente è di mezzo trilione di dollari e probabilmente scenderà quasi a zero nei prossimi mesi.

In sostanza, il mercato sta assorbendo la liquidità in eccesso. Nell’ultimo anno, la liquidità in eccesso è stata necessaria al Tesoro per finanziare il suo debito in rapida crescita e per aiutare il mercato ad assorbire le obbligazioni che escono dal bilancio della Fed tramite il QT.

La liquidità in eccesso sta scomparendo

È difficile avere problemi di liquidità quando la liquidità è abbondante. Le azioni estreme della Fed nel 2020 e 2021 hanno reso molto più facile per il sistema bancario, i mercati finanziari e l’economia gestire tassi di interesse molto più alti e 95 miliardi di dollari al mese di QT.

Tuttavia, la liquidità in eccesso sta diminuendo rapidamente.

Che tipo di problemi si presentano quando la liquidità in eccesso viene meno?

Per cominciare, le banche dovranno ancora utilizzare le loro riserve per aiutare il Tesoro a emettere debito e ad assorbire la riduzione del bilancio della Fed. Queste azioni costringeranno la liquidità a migrare da altre parti del sistema finanziario verso la Fed e il Tesoro.

Senza RRP da cui attingere fondi, le banche dovranno inasprire gli standard di credito per i prestiti al consumo e alle imprese e quindi potrebbero ridurre i margini di debito offerti agli investitori speculativi.

Il costo dell’aumento dei tassi di interesse e del QT si farà probabilmente sentire a questo punto.

Rivisitazione del 2019

Nel 2019, i tassi di interesse pronti contro termine garantiti dal Tesoro tra banche e altri investitori sono stati scambiati ben al di sopra dei Fed Funds non collateralizzati. Una simile circostanza non aveva senso.

Per fare un esempio ipotetico, JP Morgan stava prestando denaro a Bank of America overnight al 5,50% senza alcuna garanzia (collaterale), nonostante un hedge fund fosse disposto a prendere in prestito al 5,75% completamente garantito da titoli del Tesoro.

Certo, Bank of America ha un rating creditizio migliore e un rischio di insolvenza inferiore, ma l’hedge fund sta dando in garanzia titoli privi di rischio.

Per quanto ridotte, le probabilità che JP Morgan perda denaro in questo esempio sono maggiori per il prestito di Bank of America che per l’operazione repo dell’hedge fund.

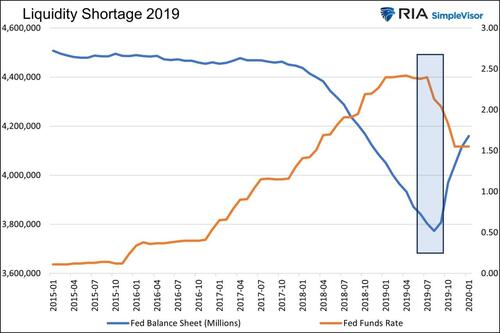

All’epoca, la Fed stava aumentando i tassi e riducendo il proprio bilancio da un anno e mezzo. La liquidità stava diventando un grosso problema. Non c’era un RRP da cui attingere per compensare il QT. Semplicemente, mancava la liquidità.

Per contrastare la carenza di liquidità, la Fed aggiunse liquidità riducendo il tasso dei Fed Funds e ricominciando il QE. È importante ricordare che queste azioni furono intraprese mentre l’economia era in buona forma e i mercati finanziari più ampi non mostravano nulla di cui preoccuparsi.

Il grafico sottostante evidenzia quando la Fed ha rapidamente invertito la rotta.

Il 2019 è molto importante perché problemi simili potrebbero sorgere quando la liquidità in eccesso dovuta alla pandemia uscirà dal sistema…

La Fed si sta preparando a problemi di liquidità

La Fed sembra essere consapevole della potenziale carenza di liquidità. Nell’ultimo mese ha iniziato a discutere della riduzione dell’ammontare mensile del QT. Un annuncio formale potrebbe arrivare già alla riunione del FOMC del 20 marzo.

Tali discussioni e pianificazioni avvengono nonostante l’inflazione…

Autore Michael Lebowitz via RealInvestmentAdvice.com. Leggi l’articolo completo cliccando il link.